object(WP_Post)#3557 (24) {

["ID"]=>

int(6556)

["post_author"]=>

string(1) "7"

["post_date"]=>

string(19) "2022-07-01 15:30:11"

["post_date_gmt"]=>

string(19) "2022-07-01 15:30:11"

["post_content"]=>

string(13875) "

La cédule hypothécaire permet d'emprunter en deuxième rang

Il est courant d'observer que des sociétés ou des personnes physiques possèdent un certain nombre de biens immobiliers comme des immeubles, des terrains, des bâtiments commerciaux, des bâtiments artisanaux ou encore plusieurs appartements. L'avantage de la cédule hypothécaire réside dans le fait que ces personnes vont pouvoir emprunter en deuxième rang afin de réaliser davantage d'affaires ou opérations immobilières à l'image d'une promotion, d'un achat de terrain ou d'un achat d'immeubles.

Cas pratique

Avoir trois biens dans trois différentes régions

Si vous disposez d'un immeuble à Genève, un second en Valais et un autre dans le canton de Berne, trois relations bancaires différentes se dressent face à vous. Il se peut qu'un établissement ne puisse pas vous faire de prêt car il s’agit de biens immobiliers en dehors de son périmètre d’action. Par conséquent, les banques ne voudrons pas s’exposer davantage ou ne proposeront pas les prêts en deuxième rang.

Si vous choisissez PrestaFlex, vous trouverez des solutions sur mesure pour vous apporter la liquidité nécessaire afin de réaliser vos projets immobiliers.

Quelle est notre valeur ajoutée ?

Les solutions que nous proposons grâce à nos partenaires financiers comme le family office, le private equity, la société financière ou la caisse de pension, apportent une grande satisfaction aux propriétaires fonciers, promoteurs immobiliers et sociétés immobilières.

Voici les différents avantages :

- Montant : de CHF 250'000 à CHF 10'000'000

- Remboursement à échéance du contrat (entre 6 à 36 mois) donc aucun amortissement n’est demandé pendant toute la durée du contrat de prêt

- Intérêts payables semestriellement ou annuellement (taux d’intérêt en fonction de différents paramètres)

- Contrat flexible et avantageux

- Mise en place d’un prêt subordonné qui prend environ un mois

- Réaliser une opération immobilière avec une marge importante

Comment fonctionne la cédule hypothécaire ?

Une cédule hypothécaire est une créance garantie par un gage immobilier. Autrement dit, lorsqu’une banque accorde un prêt hypothécaire à une personne morale ou physique souhaitant acquérir un bien immobilier, l’emprunteur va, en échange de l’argent qu’il aura reçu, mettre en gage le bien immobilier auprès de la banque. La constitution de la cédule hypothécaire est obligatoire lors d’un financement effectué via l’intermédiaire d’une banque.

Ainsi, si l’emprunteur ne respecte pas ses obligations de paiement, c’est-à-dire si il ne rembourse pas son prêt ou qu’il ne paie pas les intérêts, la banque a le droit de réaliser le bien immobilier afin de récupérer l’argent qu’elle a prêtée. Le notaire établit la cédule hypothécaire et s’occupe de l’inscription au registre foncier.

Quels sont les différents types de cédules hypothécaires ?

Nous distinguons deux types de cédules :

- La cédule hypothécaire sur papier

- La cédule hypothécaire de registre

La cédule hypothécaire sur papier

- Elle est peu pratique et coûteuse car il faudra la présenter à chaque fois pour la faire valoir.

- La conservation d’une cédule hypothécaire sur papier engendre des frais d’entreposage.

- Lors d’un rachat de crédit, la cédule hypothécaire sur papier doit être transférée à la future banque qui va en devenir propriétaire, ce qui engendre des frais supplémentaires et également une perte de temps.

- Étant donné qu’il s’agit d’un papier-valeur, si vous perdez la cédule hypothécaire sur papier, une procédure d’annulation judiciaire doit être initiée qui peut durer plusieurs mois et coûter plusieurs centaines de francs au minimum.

Distinction entre la cédule hypothécaire nominative et la cédule hypothécaire au porteur

À l'intérieur même de la cédule hypothécaire sur papier, nous pouvons distinguer la cédule hypothécaire nominative et la cédule hypothécaire au porteur.

Pour la première, il s’agit d’un titre à ordre. Elle est tirée au nom du premier ayant-droit ou à son ordre. Le transfert de la cédule hypothécaire nominative se fait pas endossement (par mention du nom du futur bénéficiaire) et remise du titre. Ainsi, la cédule appartient au nom du propriétaire foncier mentionné sur le titre.

Pour la seconde, c'est un titre au porteur, autrement dit, la personne possédant la cédule en est le propriétaire. Le transfert d’une cédule hypothécaire au porteur se fait par la simple remise du titre.

La constitution d’une cédule hypothécaire se fait en plusieurs étapes

Le contrat de gage, la demande d'inscription au registre foncier et l'inscription au registre foncier

- Il y a tout d'abord le contrat de gage : Un contrat de gage, sous la forme authentique, est mise en place entre la banque et le propriétaire du bien immobilier. Ce contrat informe que l’immeuble sert de garantie et que la créance est matérialisée par une cédule hypothécaire.

- Ensuite viens la demande d’inscription au registre foncier : Le propriétaire foncier demande, auprès de l’office du registre foncier, l’inscription au registre foncier du gage immobilier ainsi que l’émission de la cédule hypothécaire.

- La dernière étape est l'inscription au registre foncier : Le gage immobilier est inscrit au registre foncier et la cédule hypothécaire est établie sous la forme d’une cédule hypothécaire nominative ou au porteur.

Résumé du transfert, de la dénonciation et de l’extinction d’une cédule hypothécaire sur papier

La cédule hypothécaire sur papier ne garantit pas uniquement les intérêts et le remboursement de la dette mais également les intérêts courus, les intérêts des trois années échues, les frais de poursuites et les intérêts moratoires.

La cédule hypothécaire de registre

Depuis le 1er janvier 2012, la possibilité d’établir une cédule hypothécaire de registre a été mise en place. La dématérialisation de cette dernière est le principal avantage, en plus de fournir un gain de temps et d’argent. La cédule hypothécaire de registre peut être constituée, modifiée et/ou supprimée électroniquement.

Contrairement à la cédule hypothécaire sur papier, qui peut être nominative ou au porteur, l’identité du créancier est toujours mentionnée.

Le transfert de la cédule hypothécaire de registre se fait par modification de l’inscription au registre foncier. Ce qui garantit une sécurité juridique car l’identité du débiteur et du créancier sont toujours connus.

Comme pour la cédule hypothécaire sur papier, la cédule hypothécaire de registre ne garantit pas uniquement les intérêts et le remboursement de la dette, elle garantit également les intérêts courus, les intérêts des trois années échues, les frais de poursuites et les intérêts moratoires.

La constitution d’une cédule hypothécaire de registre

Le contrat de gage, la demande d'inscription au registre foncier et l'inscription au registre foncier

La constitution d’une cédule hypothécaire de registre est identique à celle d’une cédule hypothécaire sur papier à la seule différence que l’établissement du papier-valeur n’est pas nécessaire.

- Le contrat de gage : Un contrat de gage, sous la forme authentique, est mis en place entre la banque et le propriétaire du bien immobilier. Ce contrat informe que l’immeuble sert de garantie et que la créance est matérialisée par une cédule hypothécaire.

- Demande d’inscription au registre foncier : La demande d’inscription s’effectue par voie électronique via la plateforme Terravis.

- Inscription au registre foncier : La cédule hypothécaire de registre existe par son inscription au registre foncier.

Résumé du transfert, de la dénonciation et de l’extinction d’une cédule hypothécaire de registre

La transformation des cédules hypothécaires sur papier, émises avant le 1er janvier 2012, peuvent facilement être converties en cédules hypothécaires de registre. Il suffit de procéder à une demande aux propriétaires fonciers et aux ayants droits de la cédule de procéder à une demande sous une forme écrite simple.

Récapitulatif des cédules hypothécaires et de l’hypothèque

Une cédule hypothécaire couvrant une hypothèque de premier rang sera remboursée en priorité lors de la réalisation du bien foncier. En conséquence, si vous possédez une cédule hypothécaire couvrant une hypothèque de second rang, vous serez alors remboursé après les créanciers prioritaires.

Il existe cependant une seule exception qui est celle de l'Etat : Elle va se garantir en premier lieu donc sa créance passe avant même celle d'une cédule de premier rang (exemple : la taxe étatique).

PrestaFlex vous oriente vers les bonnes adresses

Collaborer avec PrestaFlex, c'est faire le choix de la qualité et du sur-mesure. Les conseillers vous accompagnent dans vos démarches pour obtenir le financement qui vous permettra de performer dans votre secteur d'activité. Nous traitons avec des entreprises provenant de plusieurs domaines, comme l'immobilier, le médical, le financier ou encore la construction.

Obtenez votre financement rapidement en nous contactant via notre site internet. Nous vous garantissons une discrétion et une simplicité dans toutes les démarches administratives.

Article rédigé par Enver Kutlu et Ivan Popovic

" ["post_title"]=> string(57) "Développer des affaires avec des cédules hypothécaires" ["post_excerpt"]=> string(247) "Comment développer votre activité avec les cédules hypothécaires ? PrestaFlex travaille avec un vaste réseau de partenaires et peut vous aider dans votre développement. Découvrez les avantages des cédules hypothécaires dans cet article." ["post_status"]=> string(7) "publish" ["comment_status"]=> string(4) "open" ["ping_status"]=> string(4) "open" ["post_password"]=> string(0) "" ["post_name"]=> string(54) "developper-des-affaires-avec-des-cedules-hypothecaires" ["to_ping"]=> string(0) "" ["pinged"]=> string(0) "" ["post_modified"]=> string(19) "2022-09-20 11:11:52" ["post_modified_gmt"]=> string(19) "2022-09-20 09:11:52" ["post_content_filtered"]=> string(0) "" ["post_parent"]=> int(0) ["guid"]=> string(29) "https://prestaflex.ch/?p=6556" ["menu_order"]=> int(0) ["post_type"]=> string(4) "post" ["post_mime_type"]=> string(0) "" ["comment_count"]=> string(1) "0" ["filter"]=> string(3) "raw" }La cédule hypothécaire permet d’emprunter en deuxième rang

Il est courant d’observer que des sociétés ou des personnes physiques possèdent un certain nombre de biens immobiliers comme des immeubles, des terrains, des bâtiments commerciaux, des bâtiments artisanaux ou encore plusieurs appartements. L’avantage de la cédule hypothécaire réside dans le fait que ces personnes vont pouvoir emprunter en deuxième rang afin de réaliser davantage d’affaires ou opérations immobilières à l’image d’une promotion, d’un achat de terrain ou d’un achat d’immeubles.

Cas pratique

Avoir trois biens dans trois différentes régions

Si vous disposez d’un immeuble à Genève, un second en Valais et un autre dans le canton de Berne, trois relations bancaires différentes se dressent face à vous. Il se peut qu’un établissement ne puisse pas vous faire de prêt car il s’agit de biens immobiliers en dehors de son périmètre d’action. Par conséquent, les banques ne voudrons pas s’exposer davantage ou ne proposeront pas les prêts en deuxième rang.

Si vous choisissez PrestaFlex, vous trouverez des solutions sur mesure pour vous apporter la liquidité nécessaire afin de réaliser vos projets immobiliers.

Quelle est notre valeur ajoutée ?

Les solutions que nous proposons grâce à nos partenaires financiers comme le family office, le private equity, la société financière ou la caisse de pension, apportent une grande satisfaction aux propriétaires fonciers, promoteurs immobiliers et sociétés immobilières.

Voici les différents avantages :

- Montant : de CHF 250’000 à CHF 10’000’000

- Remboursement à échéance du contrat (entre 6 à 36 mois) donc aucun amortissement n’est demandé pendant toute la durée du contrat de prêt

- Intérêts payables semestriellement ou annuellement (taux d’intérêt en fonction de différents paramètres)

- Contrat flexible et avantageux

- Mise en place d’un prêt subordonné qui prend environ un mois

- Réaliser une opération immobilière avec une marge importante

Comment fonctionne la cédule hypothécaire ?

Une cédule hypothécaire est une créance garantie par un gage immobilier. Autrement dit, lorsqu’une banque accorde un prêt hypothécaire à une personne morale ou physique souhaitant acquérir un bien immobilier, l’emprunteur va, en échange de l’argent qu’il aura reçu, mettre en gage le bien immobilier auprès de la banque. La constitution de la cédule hypothécaire est obligatoire lors d’un financement effectué via l’intermédiaire d’une banque.

Ainsi, si l’emprunteur ne respecte pas ses obligations de paiement, c’est-à-dire si il ne rembourse pas son prêt ou qu’il ne paie pas les intérêts, la banque a le droit de réaliser le bien immobilier afin de récupérer l’argent qu’elle a prêtée. Le notaire établit la cédule hypothécaire et s’occupe de l’inscription au registre foncier.

Quels sont les différents types de cédules hypothécaires ?

Nous distinguons deux types de cédules :

La cédule hypothécaire sur papier

- Elle est peu pratique et coûteuse car il faudra la présenter à chaque fois pour la faire valoir.

- La conservation d’une cédule hypothécaire sur papier engendre des frais d’entreposage.

- Lors d’un rachat de crédit, la cédule hypothécaire sur papier doit être transférée à la future banque qui va en devenir propriétaire, ce qui engendre des frais supplémentaires et également une perte de temps.

- Étant donné qu’il s’agit d’un papier-valeur, si vous perdez la cédule hypothécaire sur papier, une procédure d’annulation judiciaire doit être initiée qui peut durer plusieurs mois et coûter plusieurs centaines de francs au minimum.

Distinction entre la cédule hypothécaire nominative et la cédule hypothécaire au porteur

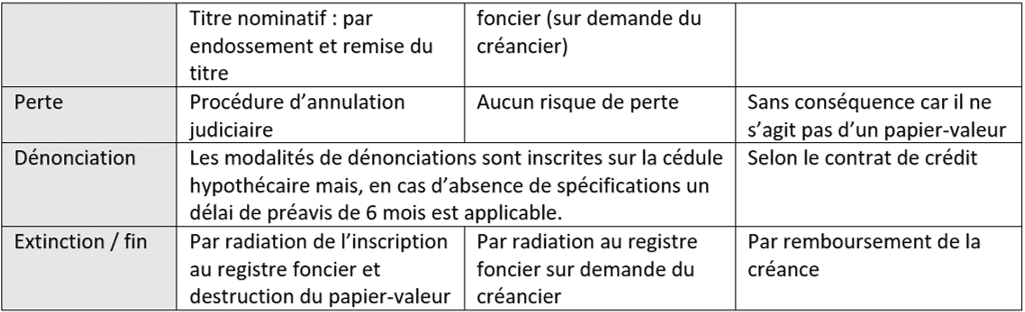

À l’intérieur même de la cédule hypothécaire sur papier, nous pouvons distinguer la cédule hypothécaire nominative et la cédule hypothécaire au porteur.

Pour la première, il s’agit d’un titre à ordre. Elle est tirée au nom du premier ayant-droit ou à son ordre. Le transfert de la cédule hypothécaire nominative se fait pas endossement (par mention du nom du futur bénéficiaire) et remise du titre. Ainsi, la cédule appartient au nom du propriétaire foncier mentionné sur le titre.

Pour la seconde, c’est un titre au porteur, autrement dit, la personne possédant la cédule en est le propriétaire. Le transfert d’une cédule hypothécaire au porteur se fait par la simple remise du titre.

La constitution d’une cédule hypothécaire se fait en plusieurs étapes

Le contrat de gage, la demande d’inscription au registre foncier et l’inscription au registre foncier

- Il y a tout d’abord le contrat de gage : Un contrat de gage, sous la forme authentique, est mise en place entre la banque et le propriétaire du bien immobilier. Ce contrat informe que l’immeuble sert de garantie et que la créance est matérialisée par une cédule hypothécaire.

- Ensuite viens la demande d’inscription au registre foncier : Le propriétaire foncier demande, auprès de l’office du registre foncier, l’inscription au registre foncier du gage immobilier ainsi que l’émission de la cédule hypothécaire.

- La dernière étape est l’inscription au registre foncier : Le gage immobilier est inscrit au registre foncier et la cédule hypothécaire est établie sous la forme d’une cédule hypothécaire nominative ou au porteur.

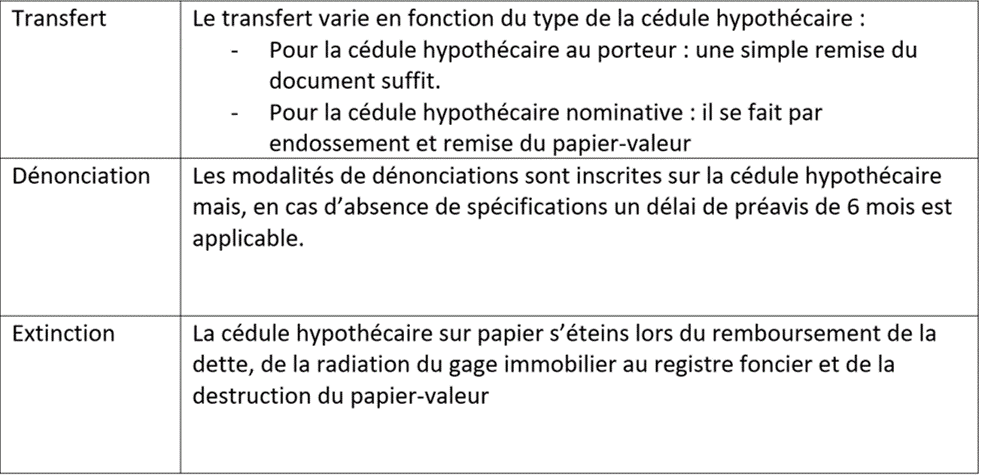

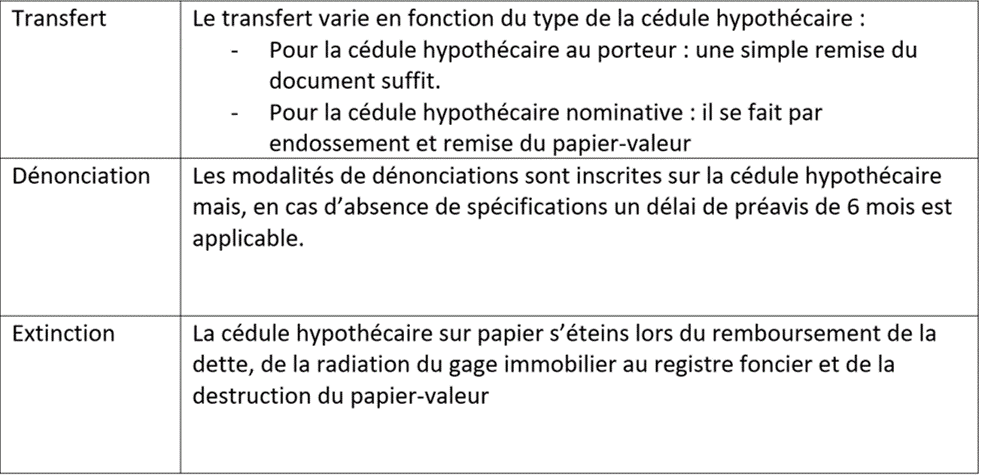

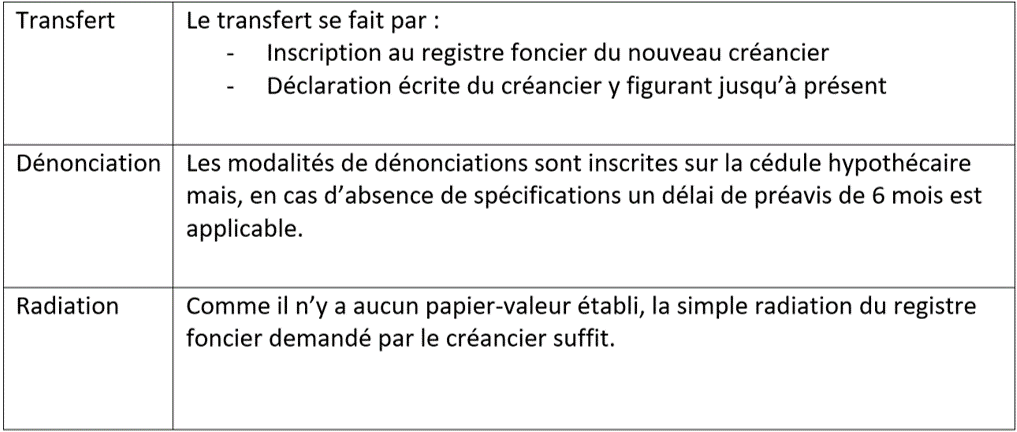

Résumé du transfert, de la dénonciation et de l’extinction d’une cédule hypothécaire sur papier

La cédule hypothécaire sur papier ne garantit pas uniquement les intérêts et le remboursement de la dette mais également les intérêts courus, les intérêts des trois années échues, les frais de poursuites et les intérêts moratoires.

La cédule hypothécaire de registre

Depuis le 1er janvier 2012, la possibilité d’établir une cédule hypothécaire de registre a été mise en place. La dématérialisation de cette dernière est le principal avantage, en plus de fournir un gain de temps et d’argent. La cédule hypothécaire de registre peut être constituée, modifiée et/ou supprimée électroniquement.

Contrairement à la cédule hypothécaire sur papier, qui peut être nominative ou au porteur, l’identité du créancier est toujours mentionnée.

Le transfert de la cédule hypothécaire de registre se fait par modification de l’inscription au registre foncier. Ce qui garantit une sécurité juridique car l’identité du débiteur et du créancier sont toujours connus.

Comme pour la cédule hypothécaire sur papier, la cédule hypothécaire de registre ne garantit pas uniquement les intérêts et le remboursement de la dette, elle garantit également les intérêts courus, les intérêts des trois années échues, les frais de poursuites et les intérêts moratoires.

La constitution d’une cédule hypothécaire de registre

Le contrat de gage, la demande d’inscription au registre foncier et l’inscription au registre foncier

La constitution d’une cédule hypothécaire de registre est identique à celle d’une cédule hypothécaire sur papier à la seule différence que l’établissement du papier-valeur n’est pas nécessaire.

- Le contrat de gage : Un contrat de gage, sous la forme authentique, est mis en place entre la banque et le propriétaire du bien immobilier. Ce contrat informe que l’immeuble sert de garantie et que la créance est matérialisée par une cédule hypothécaire.

- Demande d’inscription au registre foncier : La demande d’inscription s’effectue par voie électronique via la plateforme Terravis.

- Inscription au registre foncier : La cédule hypothécaire de registre existe par son inscription au registre foncier.

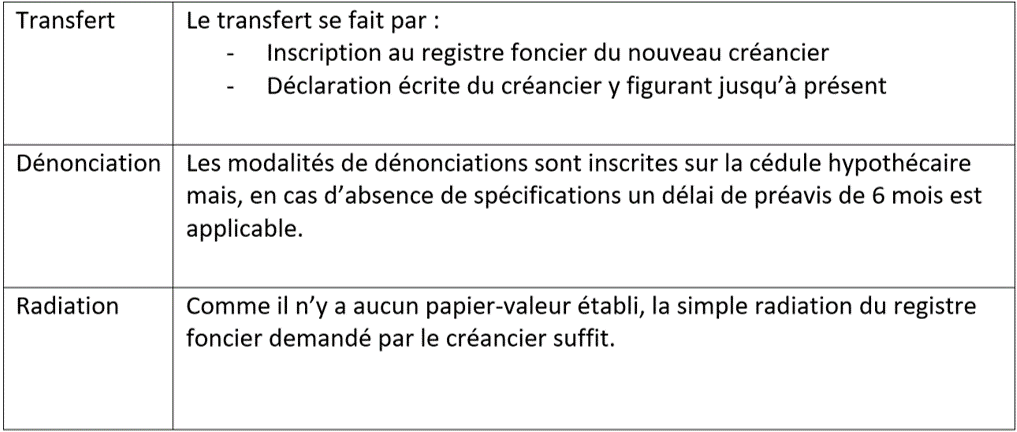

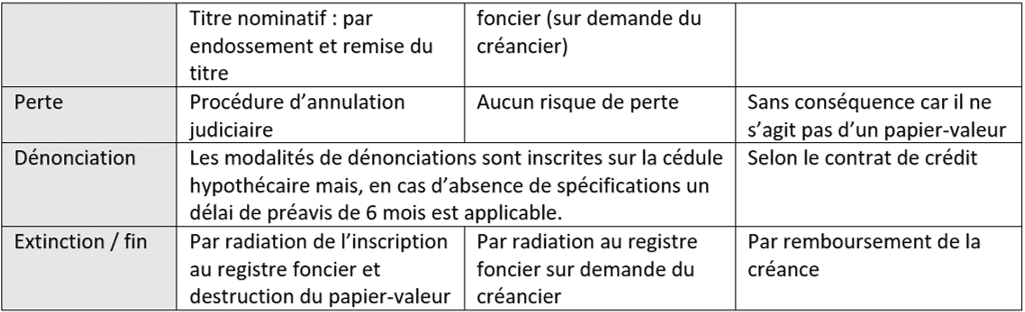

Résumé du transfert, de la dénonciation et de l’extinction d’une cédule hypothécaire de registre

La transformation des cédules hypothécaires sur papier, émises avant le 1er janvier 2012, peuvent facilement être converties en cédules hypothécaires de registre. Il suffit de procéder à une demande aux propriétaires fonciers et aux ayants droits de la cédule de procéder à une demande sous une forme écrite simple.

Récapitulatif des cédules hypothécaires et de l’hypothèque

Une cédule hypothécaire couvrant une hypothèque de premier rang sera remboursée en priorité lors de la réalisation du bien foncier. En conséquence, si vous possédez une cédule hypothécaire couvrant une hypothèque de second rang, vous serez alors remboursé après les créanciers prioritaires.

Il existe cependant une seule exception qui est celle de l’Etat : Elle va se garantir en premier lieu donc sa créance passe avant même celle d’une cédule de premier rang (exemple : la taxe étatique).

PrestaFlex vous oriente vers les bonnes adresses

Collaborer avec PrestaFlex, c’est faire le choix de la qualité et du sur-mesure. Les conseillers vous accompagnent dans vos démarches pour obtenir le financement qui vous permettra de performer dans votre secteur d’activité. Nous traitons avec des entreprises provenant de plusieurs domaines, comme l’immobilier, le médical, le financier ou encore la construction.

Obtenez votre financement rapidement en nous contactant via notre site internet. Nous vous garantissons une discrétion et une simplicité dans toutes les démarches administratives.

Article rédigé par Enver Kutlu et Ivan Popovic

Factoring : l'outil financier star de 2023, PrestaFlex s'allie avec un acteur fort de 40 ans dans le domaine

Factoring : l'outil financier star de 2023, PrestaFlex s'allie avec un acteur fort de 40 ans dans le domaine  Crédit en compte courant - PrestaFlex permet à une entreprise située en suisse alémanique de se développer

Crédit en compte courant - PrestaFlex permet à une entreprise située en suisse alémanique de se développer